Foto di fdecomite via Flickr

Le conseguenze dell'Italexit

Uscita hard o soft? Con quali effetti per l’economia? Analisi di costi (tanti) e benefici (pochi)

Quali potrebbero essere le conseguenze di una uscita dell’Italia dall’euro? Servirebbe alla crescita? Porterebbe a inflazione e crisi del debito? Per capirlo dobbiamo considerare gli effetti che la moneta unica ha avuto in passato sull’economia italiana e i possibili scenari con cui potrebbe avvenire un’uscita dalla moneta unica.

|

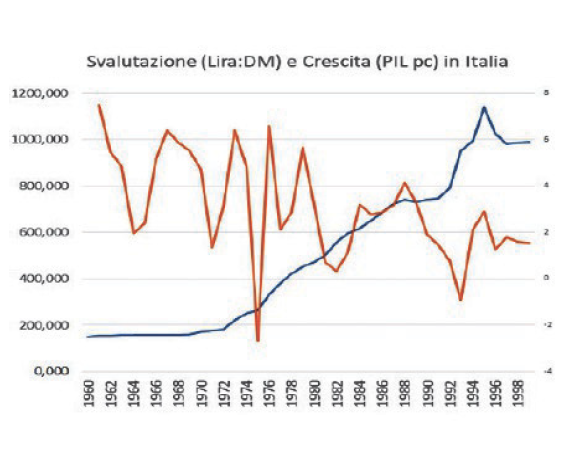

Andamento del cambio lira/marco e tasso di crescita del pil pro capite tra 1960 e 1999

A partire dagli anni 60 l’Italia fece sistematicamente ricorso all’arma della svalutazione della moneta per recuperare la perdita di competitività dovuta prima a una inflazione più elevata e poi a una crescita della produttività più bassa della media europea. Il gradico mostra l’andamento del cambio Lira/Marco e il tasso di crescita del pil pro-capite tra il 1960 e il 1999. La lira, rappresentata nel grafico dalla linea blu, si svalutò a un ritmo costante a partire dagli anni settanta e poi, in modo massiccio, con gli attacchi speculativi della crisi del 1992. In questa occasione la Lira, insieme ad altre valute europee, si svalutò e fu costretta a uscire dall’aerea di parità del meccanismo di cambio europeo. Complessivamente, tra il 1960 ed il 1999 la Lira si svalutò rispetto al Marco del 665 per cento. La linea gialla descrive la progressiva caduta del tasso di crescita reddito pro-capite. La figura mostra che il ricorso alla svalutazione non fu sufficiente ad arrestare il declino della crescita. Il modello italiano basato sull’esportazione di beni a basso contenuto tecnologico, un mercato del lavoro protetto, una bassa competizione interna nel mercato dei beni e servizi e un forte intervento pubblico nell’economia non era più in grado di far fronte ai grandi cambiamenti dell’economia internazionale verificatisi a partire dagli anni 1980: l’ingresso di India e Cina nel commercio internazionale e la rivoluzione dei computer e delle comunicazioni.

Gli effetti dell’euro sull’Italia

Per comprendere quali potrebbero essere le conseguenze dell’abbandono della moneta unica è utile considerare quali sono stati gli effetti della introduzione della moneta unica sulla economia italiana. Ciò richiede però una nota di cautela. Da un lato non è affatto detto che gli effetti siano “uguali e di segno opposto” rispetto a quelli dell’entrata nella moneta unica. Dall’altro, noi non sappiamo cosa sarebbe successo all’economia italiana se questa non fosse entrata nell’euro. Ci manca il cosiddetto “controfattuale”: gli effetti che attribuiamo all’ euro potrebbero essere dovuti ad altri fattori concomitanti (ad esempio la “globalizzazione”).

|

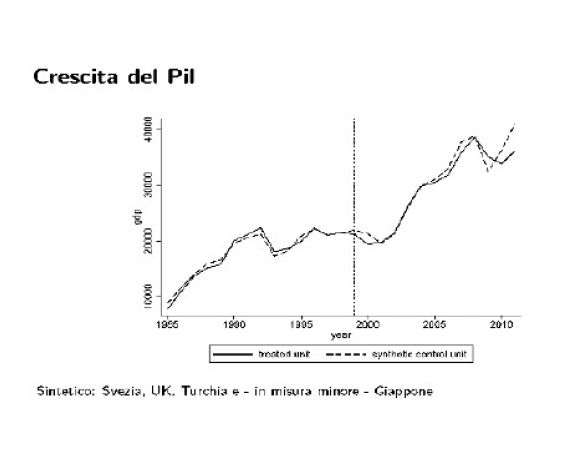

Crescita del pil (linea continua) e sua stima in un’Italia fuori dall’euro (linea tratteggiata)

In un recente lavoro (Manasse et al, 2015) ho cercato di superare questa difficoltà con tecniche statistiche che costruiscono un “controfattuale artificiale” che mima cosa sarebbe successo all’Italia se questa non fosse entrata nell’euro. Il grafico mostra i risultati per il pil. Il pil italiano è descritto dalla linea continua a partire dal 1985. La linea verticale, posta nel 1999, divide l’arco temporale in “prima” e “dopo” l’introduzione dell’euro. La linea tratteggiata rappresenta una stima del pil “che si sarebbe verificato in un’Italia fuori dall’euro”. Questa stima è ottenuta combinando in modo opportuno i pil di paesi che non sono entrati nell’euro. Il grafico mostra che subito dopo il 1999 il pil dell’Italia nell’euro si colloca un poco sotto a quello dell’“Italia fuori dall’euro”. Si tratta però di una flessione poco significativa che viene riassorbita dopo due anni. Dunque, non si può attribuire all’euro la poco brillante performance dell’economia negli anni successivi.

Uscita “ordinata” o soft

Come potrebbe realizzarsi l’uscita dell’Italia dall’euro? Il fronte “no-euro” aveva inizialmente proposto un “referendum consultivo”, che comunque non avrebbe valore vincolante per i trattati internazionali. Oggi sembra orientato a cercare una via “negoziale” con altri paesi. In cambio di un compromesso sui termini dell’uscita, si cercherebbe di ottenere una rinuncia dei partners europei a mettere in atto ritorsioni commerciali. Si cercherebbe altresì di ottenere un consenso trai i paesi critici dell’euro per porre termine consensualmente alla moneta comune. Questa possibilità è oggi molto esigua. Infatti, l’euro gode dell’approvazione di oltre il 70 per cento dei cittadini della zona euro (Financial Times, 2017), consenso che è massimo in Irlanda e Germania, 80 per cento, ed è minimo in l’Italia, 52 per cento, dove pure resta maggioritario. Come è noto, i Trattati europei non prevedono l’uscita di un paese membro. Un’uscita negoziata quindi richiederebbe una modifica dei Trattati europei, volta a stabilire le procedure di uscita, come avviene oggi per la Brexit. Ma tale modifica dovrebbe ottenere il consenso dei Parlamenti nazionali, richiederebbe tempi lunghi e potrebbe non essere mai approvata. Inoltre, è verosimile pensare che non appena venisse manifestata dal governo italiano l’intenzione di intraprendere la strada dell’uscita, verrebbe a materializzarsi lo scenario hard descritto in seguito.

Uscita “disordinata” o hard

Lo scenario meno inverosimile è quello di un’uscita disordinata, cioè solo in parte “pilotata” da una strategia premeditata da parte del governo, ma dove gli eventi precipitano. Sappiamo dalla letteratura sulle crisi finanziarie e dagli eventi recenti in Grecia che quando i fondamentali economici di un paese, e cioè il debito pubblico, la crescita, il bilancio dello Stato e la competitività, non sono del tutto “in ordine”, anche piccoli shock, come un aumento del deficit di bilancio o del costo del debito, posso innescare in brevissimo tempo una crisi di fiducia e generare aspettative di default che si autorealizzano.

La sequenza degli eventi potrebbe essere la seguente, o una qualche sua variante. Il governo finanza in disavanzo le promesse del “contratto di governo”, flat tax e reddito di cittadinanza, contravvenendo seriamente agli impegni presi in sede europea circa la riduzione progressiva di deficit e debito; la Commissione europea apre una procedura di infrazione; le principali agenzie di rating declassano il debito pubblico a livello di “spazzatura” (da cui oggi ci separano 2 solo due tacche); le quotazioni dei titoli di stato crollano sul mercato, affossando l’attivo di banche e assicurazioni italiane che ne detengono circa il 48 per cento; le loro quotazioni trascinano al ribasso il mercato azionario; gli investitori nazionali e internazionali scappano dall’Italia e decidono di non rinnovare i titoli di stato in loro possesso (entro aprile 2019 scadranno 293 miliardi di titoli, circa il 16,7 percento del pil stimato per il 2018); si chiude anche la possibilità per le banche di acquistare questi titoli di stato per darli in garanzia alla Bce in cambio di liquidità, perché la Bce non accetta titoli “spazzatura” come collaterale; a fronte di attivi svalutati le banche sono investite da una corsa agli sportelli perché i risparmiatori temono che esse non siano più in grado di ripagare i depositi, mentre lo stato, dovendo rimborsare il debito in scadenza, non è in grado di far fronte alle spese correnti; per evitare che la crisi di liquidità diventi crisi di insolvenza lo stato considera la possibilità di rivolgersi alle istituzioni internazionali, il Meccanismo europeo di stabilità (Mes) e Troika (Fondo Monetario, Bce e Commissione europea) e le banche richiedono di accedere alla Emergency liquidity assistance della Bce; il governo però si rifiuta di sottostare alle condizioni di politica economica (i “diktat”) della Troika, e unilateralmente decide di uscire dall’euro: introduce una moneta nazionale in cui viene ridenominato il debito pubblico e i depositi bancari, e con la quale finanzia il disavanzo dello stato e ricapitalizza le banche. Vengono imposti la chiusura temporanea delle banche e controlli sui movimenti di capitale.

Gli effetti economici dell’uscita

Le conseguenze economiche dell’uscita dell’Italia dall’euro sarebbero diverse a seconda dell’eventuale scenario in cui questa che si manifesterebbe. I benefici sarebbero molto più bassi e i costi più alti nel caso di hard exit. Nel breve periodo, in entrambi i casi, la nuova moneta verrebbe svalutata, ad esempio del 30 per cento, in modo da colmare il divario di competitività accumulato con la Germania negli ultimi 20 anni. In realtà, l’esperienza delle crisi valutarie del passato suggeriscono che il cambio inizialmente si svaluta molto di più rispetto al livello di equilibrio, il cosiddetto over-shooting. In Argentina nel 2002, nonostante l’imposizione di controlli ai movimenti di capitale e i limiti al ritiro dei contanti, il cambio si svalutò inizialmente di oltre il 65 per cento per poi tornare entro un anno a circa il 50 per cento sotto il valore iniziale. La letteratura empirica suggerisce una svalutazione del 30 per cento porterebbe, a parità di altre condizioni, a un aumento del pil compreso tra lo 0,3 e l’1 per cento. Come accaduto nel passato e discusso in precedenza, si tratterebbe di un aumento temporaneo, non di una spinta alla crescita.

In entrambi gli scenari, tutti i redditi e le attività finanziarie denominati in euro (stipendi, rendite finanziarie, depositi, titoli di stato, azioni quotate nella borsa italiana) verrebbero convertiti alla pari (1 lira per 1 euro). Una conseguenza immediata del riaggiustamento del cambio sarebbe di aumentare i prezzi in lire dei beni importati, del 30 per cento nell’esempio. Poiché le importazioni rappresentano poco più di un quarto del pil italiano, una simile svalutazione verosimilmente farebbe aumentare il costo della vita di circa il 7,5 percento (30/100 x 1/4 = 0,075). Il potere d’acquisto di tutti i redditi e attività/passività finanziarie denominati nella nuova moneta dunque si ridurrebbe in proporzione. Questa “imposta da uscita” comporterebbe quindi una redistribuzione di reddito dai creditori ai debitori (tra i quali lo stato) che vedrebbero ridursi in tale percentuale il valore dei propri crediti/debiti. I proprietari di case e immobili ne sarebbero inizialmente esentati, a meno di una ulteriore imposta patrimoniale, così come coloro che possiedono risparmi investiti in portafogli diversificati per valute estere (anche se il governo potrebbe imporre nei loro confronti di convertirne i rendimenti in Lire a un cambio “ufficiale” di parità con l’euro).

Quello che succederebbe ai tassi di interesse, e di conseguenza al mercato azionario, e al tasso di inflazione, dipenderebbe dalla nuova politica monetaria della Banca d’Italia e dalla politica fiscale perseguita. In teoria, soprattutto nello scenario di uscita soft, sarebbe possibile far seguire la svalutazione iniziale da una credibile politica monetaria che stabilizzi il cambio e le aspettative di svalutazione e di inflazione, e da una politica di riduzione delle imposte e della spesa, e da riforme favorevoli alla crescita. Queste politiche potrebbero frenare il rialzo dei tassi di interesse e dell’inflazione. Poiché i fautori dell’uscita sono alfieri del ritorno al finanziamento monetario del deficit pubblico, vedono con favore il superamento dei vincoli europei sul deficit di bilancio e sono ostili a riforme pro-concorrenza (ad es. alla direttiva Bolkenstein sulla liberalizzazione dei servizi), questo scenario è estremamente improbabile.

Se al contrario il disavanzo di bilancio venisse portato al 5 percento del pil, circa la metà di quello necessario a finanziare il “contratto di governo”, e il governo, abbandonato l’euro, decidesse di monetizzare interamente il deficit, si può calcolare che sarebbe necessaria un’inflazione al 6 per cento annuo per generare sufficienti entrate da signoraggio. Dunque, l’effetto complessivo sarebbe che l’inflazione salirebbe almeno al 13,5 percento il primo anno dell’uscita (il 7,5 percento dovuto alla svalutazione iniziale più 6 per cento per il signoraggio), e poi si stabilizzerebbe al 6 per cento. I tassi di interesse aumenterebbero di pari passo con l’inflazione. Il mercato azionario e immobiliare vedrebbero una seria caduta.

Nello scenario hard i benefici dell’uscita sarebbero molto più bassi e i costi molto più alti. La svalutazione iniziale della nuova moneta porterebbe a contromisure commerciali europee a nostro danno, ad esempio all’imposizione di dazi del 30 percento sulle nostre esportazioni in Europa. Poiché queste costituiscono circa la metà del totale dell’export italiano, l’effetto espansivo della svalutazione sul livello del pil verrebbe dimezzato. Accanto a queste misure se ne potrebbero aggiungere altre, ad esempio la limitazione del movimento delle persone, il blocco degli investimenti diretti in entrata, il blocco dei movimenti di capitale. Nel medio periodo le difficoltà di accesso ai mercati europei potrebbero avere effetti negativi sulla crescita del pil e richiederebbero un re-orientamento degli scambi internazionali verso destinazioni diverse dalla Ue.

La ridenominazione forzosa del debito pubblico nella nuova moneta sarebbe legale, poiché oltre il 90 percento del debito in essere è regolato dalla legge italiana, ma farebbe scattare un credit event nei contratti di assicurazione contro il default, i Cds (almeno quelli stipulati dopo il 2014), poiché la ridenominazione del debito in una valuta “minore” è assimilata a un default parziale. Il debito pubblico sarebbe declassato al livello spazzatura e per qualche anno l’Italia perderebbe accesso al mercato internazionale dei capitali.

Sorgerebbero poi controversie e costi legali formidabili: tutti i titoli pubblici a scadenza superiore a un anno emessi a partire dal 2013 contemplano una clausola di azione collettiva (Cac) che conferisce al 25 per cento più 1 dei sottoscrittori la possibilità di porre un veto alla ridenominazione. Dunque, l’esito della ridenominazione del debito pubblico non sarebbe scontato e lo stato potrebbe trovarsi a dover rimborsare parte del debito in euro, disponendo di entrate in lire. Il debito privato corporate, emesso sui mercati esteri sotto legislazione estera, rimarrebbe nella valuta originale, dollari o euro, e dunque il suo peso in termini di lire aumenterebbe in proporzione alla svalutazione. Questo verosimilmente varrebbe anche per le transazioni finanziarie intra-europee che oggi sono regolate dal sistema di pagamento Target2, in cui la Banca d’Italia per conto delle banche italiane, ha passività per oltre 400 miliardi. Insomma, la interconnessione dei sistemi finanziari europei ed il ruolo dell’euro negli scambi commerciali e finanziari internazionali renderebbero molto difficile l’uscita dalla moneta comune, particolarmente nello scenario disordinato. La letteratura empirica suggerisce che quando si verificano le cosiddette crisi “gemelle”, crisi valutarie e bancarie, gli effetti recessivi della restrizione del credito a imprese e famiglie (credit crunch) sono associati in media una riduzione del 10 percento del pil, questi effetti tendono a persistere nel tempo.

In conclusione, i benefici dell’uscita sarebbero trascurabili, i costi, soprattutto nello scenario hard molto alti. La sovranità monetaria non risolverebbe la carenze strutturali del nostro sistema economico: la scarsa innovazione tecnologica, la bassa formazione di capitale umano, la bassa partecipazione delle donne al lavoro, la cattiva governance delle banche, la corruzione, l’inefficienza della pubblica amministrazione, il blocco della mobilità sociale, la protezione degli interessi particolari, la mancanza di meritocrazia. Al contrario, la sovranità monetaria riporterebbe l’illusione già smentita nel passato che quelle carenze possano essere cancellate con la carta moneta. Il paese ne uscirebbe impoverito e isolato.

Paolo Manasse è un economista dell'Università di Bologna. Il brano è tratto da un libro sull’euro dell’Istituto Bruno Leoni in uscita a settembre