Sandra Crowl, membro del comitato d'investimenti del gruppo francese Carmignac

Investitori in fuga. Carmignac vende bond italiani e compra quelli tedeschi

Il gruppo francese sta riconsiderando la sua strategia per il nostro paese. Crowl: "Attendiamo una legge finanziaria ragionevole per gli investitori"

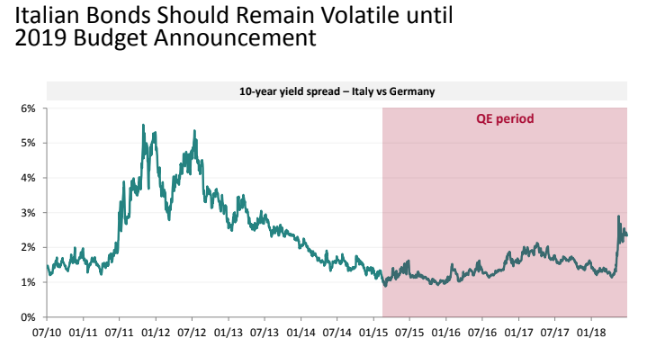

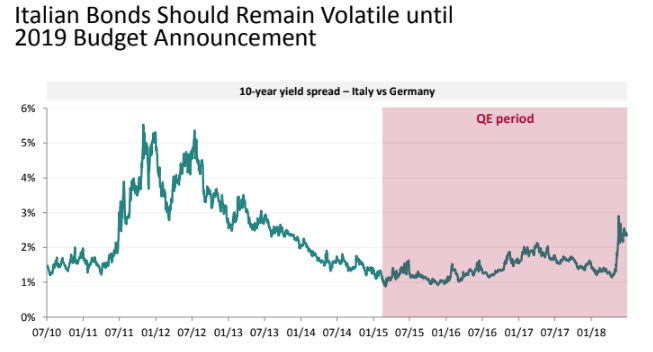

Milano. Carmignac, una delle maggiori case di investimento a livello mondiale, ha alleggerito il suo portafoglio dei titoli di stato italiani prima dell'estate e ha aumentato il peso di quelli tedeschi. Lo ha affermato Sandra Crowl, membro del comitato d'investimenti del gruppo francese durante la presentazione dell'outlook per il quarto trimestre 2018 e inizio 2019 che si è svolta oggi a Milano. Nella dettagliata analisi dell'economia mondiale fatta da Crowl, è stato sottolineato come nell'ultima fase i mercati abbiano “reintrodotto il rischio di un'uscita dell'Italia dall'eurozona” e come il settore dei titoli di stato del nostro paese sia destinato a restare volatile almeno “fino all'annuncio della manovra di bilancio per il 2019”. Carmignac non è l'unico investitore ad aver avanzato perplessità circa la politica economica tratteggiata dal governo in carica.

Alla domanda, posta dal Foglio, se alla luce di queste condizioni sia mutata la strategia d'investimento di Carmignac sull'Italia, Sandra Crowl ha risposto che la posizione della maison è sostanzialmente di attesa (“look forward”) dopo che i bond italiani sono stati oggetto di vendite a partire dal periodo antecedente all'insediamento dell'attuale governo, avvenuto a maggio scorso. In pratica Carmignac ha cominciato a cedere titoli da quando si sono tenute le elezioni ed è diventato chiaro che si sarebbe andati incontro a una fase d'incertezza. “Per riconsiderare la nostra posizione sull'Italia aspettiamo la legge di bilancio – ha detto la manager – per capire se ci saranno contenuti che gli investitori ritengono ragionevoli, come il rispetto del tetto del 3 per cento per il disavanzo pubblico e il proseguimento dei buoni rapporti con Bruxelles”. E' chiaro che – questo vale per Carmignac ma per qualsiasi altro grande investitore – se, al contrario, il limite del 3 per cento dovesse essere superato, la conseguenza sarebbe la crescita a dismisura della spesa dello stato per pagare rendimenti più elevati agli investitori disposti ad assumere un livello di rischio che porterebbe a classificare i bond italiani a livello quasi di “spazzatura”. Un'eventualità che porterebbe un operatore di lungo periodo come Carmignac a riconsiderare completamente la sua strategia sul nostro paese.

Carmignac tiene così gli occhi aperti e ha preparato una sorta di time table degli eventi chiave per i mercati finanziari previsti da qui alla fine dell'anno. Tra questi, i giudizi delle agenzie di rating Moody's e Standard&Poors, le quali però hanno scelto anche loro una posizione di attesa rispetto alla presentazione del documento economico-finanziario previsto per il 27 settembre e che dovrebbe essere votato in Parlamento per la fine di ottobre dopo essere stato sottoposto alla Commissione europea. Tutte scadenze che, c'è da scommetterci, saranno seguite con grande attenzione dagli investitori.