Lagarde e Draghi (LaPresse)

In terra incognita. Il mondo nuovo di madame Lagarde

I banchieri sembrano essersi svegliati in un mondo irriconoscibile rispetto a venti anni fa. Il rigore delle politiche fiscali non è più un mantra, l’inflazione è scomparsa. Quale sarà la prossima battaglia?

La presidenza di Mario Draghi alla Banca centrale europea sarà anzitutto ricordata per la potenza comunicativa delle poche parole che nel luglio 2012 fermarono la speculazione contro gli stati (tra cui l’Italia) ritenuti, loro malgrado, incompatibili con la moneta unica. Galeotto fu un incontro tra manager, investitori, banchieri centrali, segretario dell’Ocse e (vedi il caso) l’allora direttrice del Fondo monetario internazionale Christine Lagarde. Chiamati a dialogare sulle relazioni economiche tra Europa e paesi emergenti, il tema scivolò rapidamente sui pericoli di tenuta dell’Unione monetaria. Di fronte allo scetticismo di quella platea, Mario Draghi si trovò a dover difendere il futuro dell’euro inviando ai mercati un messaggio che alle orecchie degli operatori suonava così: i prezzi del debito pubblico li fate voi investitori, ma se nella vostra equazione includete anche la possibilità che un paese si trovi costretto ad uscire dall’euro, sappiate che la Bce ha il mandato di impedire che ciò accada, e per farlo interverrà con tutta la sua potenza di fuoco, che è illimitata. Il messaggio era chiaro: se sarà necessario, la Bce acquisterà il debito degli stati sotto attacco. I differenziali di rendimento si ridussero rapidamente. Oggi gli spread possono ancora far male (come abbiamo visto in Italia), ma rispondono a un altro tipo di rischio: che un governo si ponga intenzionalmente in una posizione conflittuale con la moneta unica. In altre parole: la Bce offre un riparo, ma non può imporlo a chi preferisce fare da solo.

Quello del 2012 fu un cambio di regime epocale per l’euro, ma fu anche la svolta che gli osservatori più attenti ritenevano inevitabile per correggere un problema di fondo che stava per distruggere la neonata moneta unica. Fino alla crisi, la Bce si era sempre tenuta alla larga dal mercato dei titoli di debito pubblico, ma ora non poteva più tirarsi indietro. Per agire, Draghi aveva atteso l’annuncio di un’altra indispensabile riforma, quella dell’accentramento dei poteri di vigilanza in capo alla Bce. E si era assicurato di aver messo a punto il quadro giuridico, se mai quella scelta fosse stata portata di fronte alla Corte europea di giustizia per inconciliabilità col Trattato sull’Ue, come puntualmente accadde. Non si trattò dunque soltanto di poche semplici parole. Fu anche il momento in cui la Bce si trasformò definitivamente da banca ombra della Bundesbank a istituto autonomo e pienamente federale. La Bce di Draghi cominciò ad agire anche in dissenso dalla Bundesbank, ma sempre abilmente contrastando le critiche richiamandosi, quasi ossessivamente, alla coerenza con il mandato che il Trattato assegna alla Bce, e riconducendo la bontà di ogni decisione all’obiettivo della stabilità dei prezzi. Insomma, in questi vent’anni di euro, di acqua sotto i ponti ne è passata molta. E non solo in Europa.

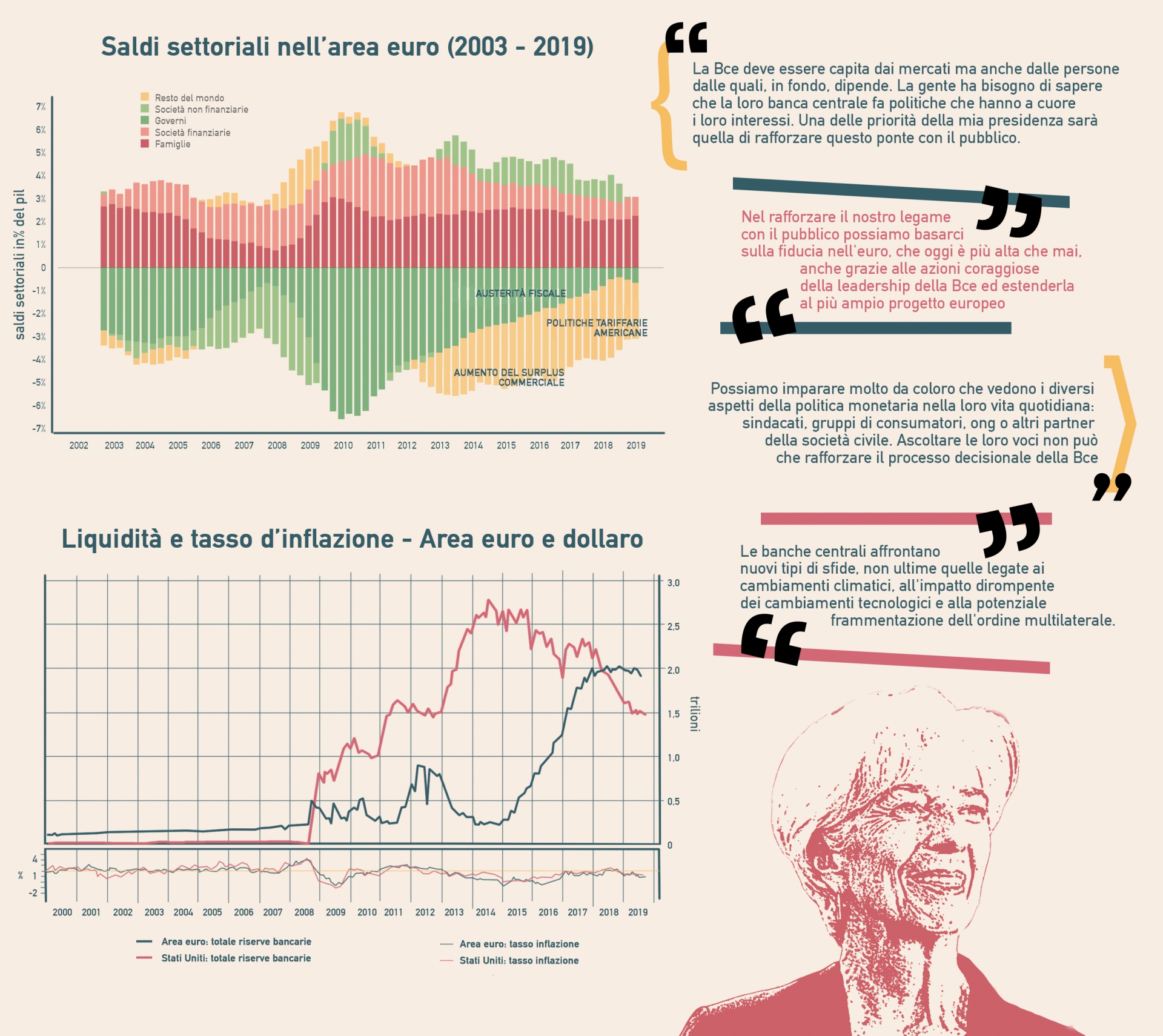

Clicca sull'immagine per ingrandirla

Clicca sull'immagine per ingrandirla

In una novella americana, un certo Rip van Winkle cade in un sonno profondo per risvegliarsi 20 anni dopo in un mondo che non riconosce più. L’insegna della sua locanda è ancora lì, ma il volto del re di Inghilterra è stato sostituito da quello che appartiene, gli dicono, a un tale George Washington. Ecco, ora immaginatevi di esservi addormentati vent’anni fa, dopo aver ascoltato il capo economista del Fmi affermare che i disavanzi fiscali sono una minaccia per la stabilità finanziaria, e di svegliarvi oggi ascoltando quello stesso economista sostenere la necessità che le banche centrali stampino moneta per finanziare maggiori disavanzi pubblici. E le sorprese non finirebbero qui. Il mondo dell’economia è cambiato così tanto che stentiamo a ricordarci che vent’anni fa gli economisti ipotizzavano la fine dei cicli economici e delle recessioni, e la Rubinomics sosteneva il principio del pareggio di bilancio come condizione per la crescita preconizzando l’azzeramento del debito pubblico americano. Gli economisti più in vista di allora attribuivano il merito della crescita di quegli anni all’essersi disfatti dei vecchi modelli keynesiani. L’economia, dicevano, è diventata meno vulnerabile e più resistente agli choc. E’ dimostrato, dicevano, che le politiche della domanda sono del tutto inutili. Chiunque abbia studiato macroeconomia in quegli anni ricorderà l’enfasi sul principio che le politiche fiscali espansive erano superate, e che la stabilità dell’economia era pienamente garantita da una banca centrale indipendente e autorevole che assecondi i mercati, veri motori dell’economia mondiale. Su questa impostazione fortemente “anti keynesiana” fu costruito l’euro.

Dopo un letargo lungo vent’anni, il nostro Rip van Winkle, sulla base delle convinzioni di vent’anni prima, troverebbe incomprensibile la stagnazione dell’economia mondiale a fronte di un costo del denaro mai così basso, l’inverosimile quantità di debito pubblico acquistato dalle banche centrali, e lo spettacolo delle banche centrali impegnate senza successo in una battaglia per fare salire (salire!) l’inflazione (non si diceva che bastava stampare moneta?); si veda il grafico in proposito. Si renderebbe anche conto che molti dei modelli imparati sui manuali di vent’anni fa sono superati. Basta andare sul sito della Banca d’Inghilterra per leggere che l’offerta di moneta è determinata dall’attività creditizia delle banche e non dalle banche centrali, e che il credito è influenzato dal costo della liquidità, non dalla la quantità creata dalla banca centrale. E si chiederebbe quale bizzarro pianeta è quello dove il presidente della Bce riconosce l’utilità di esplorare nuovi approcci alla politica economica, come la proposta di “moneta elicottero”, una sorta di reddito garantito pagato direttamente dalla banca centrale, o come la Modern Money Theory (MMT) che sostiene la necessità di sostituire la politica fiscale a quella monetaria come strumento per realizzare la piena occupazione e la stabilità dei prezzi.

Il punto è che i policy maker sono consapevoli che le politiche monetarie non hanno più munizioni, e che un improvviso arresto della crescita mondiale non potrà più essere contrastato con il vecchio sistema della riduzione del costo del credito, già alla soglia minima possibile. E’ anche per questo che a Berlino, dove non c’è ancora un aeroporto degno della capitale, si discute di una riforma del principio del pareggio di bilancio e si esamina la proposta degli “E-bonds”.

Oggi, il passaggio di consegne tra Draghi e Lagarde avviene all’insegna di due principi strettamente collegati che possono segnare un nuovo cambio di regime epocale per l’euro. Il primo è l’idea che l’Unione ha bisogno di maggiore condivisione di sovranità per potere acquisire una maggiore autodeterminazione dei propri destini nell’economia globale. Il secondo è che non è più rinviabile l’introduzione di strumenti federali di espansione fiscale. In questo senso, Lagarde ha già fatto sapere che la politica monetaria non è l’unica risorsa in funzione anti ciclica e ha perorato la causa di una riforma della politica fiscale europea. Se Draghi ha trasformato la politica monetaria, Lagarde dovrà mettere in atto l’allineamento tra Bce e politiche fiscali. Nessuno vuole più rivedere il film delle politiche fiscali pro-cicliche, che invece che contrastare la recessione la accentuano. E dobbiamo ringraziare che a limitarne i danni è stata la bilancia commerciale europea, il cui sostengo tuttavia sta scemando.

Restano due interrogativi. Come cementare il consenso attorno alla trasformazione politica dell’Unione europea? La storia del ventesimo secolo ci insegna che i governi hanno stanziato ingenti risorse per motivi poco nobili: non tanto per mettere fine alla Grande Depressione (come ha voluto bonariamente ricordare Draghi) ma per preparare le guerre. Chissà che questa volta non sia proprio la guerra ai cambiamenti climatici a fornire l’obiettivo comune in grado di motivare la politica. L’altra nuvola nera su questa possibile transizione ha a che fare con le macerie lasciate da dieci anni di austerità. Il sogno che la moneta unica unisse l’Europa è diventato l’incubo della crescente frammentazione sociale e culturale degli ultimi dieci anni (il nostro paese in primis). La politica europea dovrà fare molto attentamente i conti per assicurare la tenuta democratica in questa fase di transizione. Cent’anni fa non finì bene.

*Franklin University Switzerland