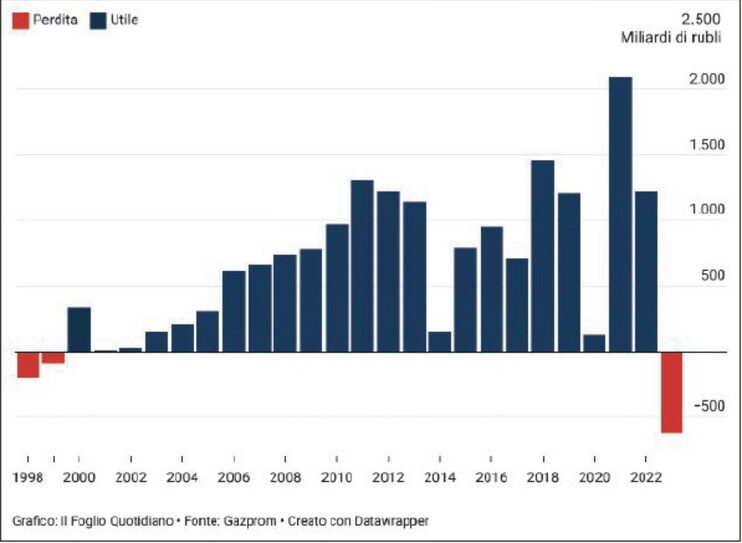

bilancio in rosso

Putin ha perso la guerra del gas

Gazprom chiude il bilancio 2023 in profondo rosso: -6,9 miliardi. L'Europa ha ridotto la sua dipendenza energetica dalla Russia e la Cina non è ancora un'alternativa per Mosca. Una sconfitta strategica per il Cremlino

Il destino dell’Ucraina è incerto, ma Vladimir Putin ha perso la guerra del gas. Nel 2023, Gazprom ha chiuso il bilancio in rosso, con una perdita di circa 6,9 miliardi di dollari. È il passivo più importante degli ultimi 25 anni, con una contrazione dei ricavi dalla vendita del gas di circa il 30% rispetto all’anno precedente, solo parzialmente compensata da un modesto incremento (+4,3%) dei ricavi petroliferi.

Gazprom non è la Russia e sarebbe sbagliato dedurne che il Cremlino sia con l’acqua alla gola, ma certo fa una certa impressione confrontare il bilancio appena pubblicato con gli spot che, appena due anni fa, ritraevano gli operai del colosso russo chiudere i rubinetti, lasciando l’Europa al freddo e al buio. Dietro il buco c’è ovviamente la riduzione delle quotazioni del metano, ma c’è soprattutto il crollo delle esportazioni verso l’Europa.

Prima dell’invasione dell'Ucraina, Mosca forniva all’Unione europea circa il 40% delle sue importazioni di gas. L’anno scorso, tale porzione si era ridotta all’8%. Putin si è rivolto alla Cina, ma Pechino non è in grado di assorbire i flussi che Mosca vendeva all’Ue né ciò sarebbe possibile in assenza di massicci investimenti infrastrutturali. In questo senso, la rottura con l’Europa ha complicato il piano di “svolta verso l’Asia” di Putin.

Perché i tempi per costruire i nuovi gasdotti verso la Cina, come il Power of Siberia 2 (PS2), sono lunghi. Perché a Gazprom mancherà il flusso di denari europei che in origine avrebbe dovuto finanziare la costruzione dei gasdotti necessari al “pivot to Asia”. Perché il flusso asiatico non sarà comunque in grado di compensare la perdita del mercato europeo: l’Europa nel 2021 aveva importato 150 miliardi di metri cubi (bcm), mentre la Cina nel 2023 ha importato 22 bcm (il 15 per cento) e Gazprom prevede di arrivare nel 2025 a 38 bcm (il 25 per cento). La Russia punta ad aumentare la capacità di trasporto di altri 50 bcm entro il 2030, ma è probabile che l’obiettivo sarà mancato. Inoltre non è detto che alla Cina serva tutto questo gas, e infatti Pechino non ha battuto ciglio quando la Mongolia (da cui PS2 dovrebbe transitare) ha annunciato ingenti ritardi costruttivi.

Se Gazprom piange, la Russia non ride, ma neppure si dispera. La rendita fossile contribuisce storicamente per una quota tra il 30 e il 50% del bilancio pubblico russo. Secondo i dati forniti dal ministero delle Finanze di Mosca, tale quota era di circa il 40% nel 2022, mentre nel 2023 è scesa di circa 10 punti percentuali. Tuttavia, gran parte del gettito arriva dal greggio e dai suoi derivati, mentre il gas incide mediamente attorno al 20%. La clamorosa eccezione è stata proprio il 2022, quando – in alcuni mesi – il metano ha portato nelle casse del Cremlino circa la metà dei fondi derivanti dall’export di prodotti energetici.

La débâcle russa sul gas dipende principalmente dall’efficacia della reazione europea: efficienza energetica, sostituzione del gas con altri combustibili sia nel breve termine (carbone e olio) sia nel lungo (rinnovabili), e soprattutto nuovi fornitori anche grazie alla realizzazione di un’adeguata capacità di importazione di gas liquefatto via nave. Rispetto a prima della guerra, i nuovi terminali hanno aggiunto circa 40 miliardi di metri cubi annui di capacità, e altri 30 dovrebbero entrare in esercizio nel corso di quest’anno. In tal modo la quota del gnl è più che raddoppiata, passando dal 21% nel 2021 al 42% nel 2023. Quasi la metà di questo nuovo gas arriva dagli Stati Uniti.

A superare la crisi, va detto, hanno aiutato due ulteriori elementi: le miti temperature degli ultimi due inverni e la crisi del settore industriale. Se il minore fabbisogno per il riscaldamento è legato agli andamenti del meteo (oltre che ai cambiamenti di lungo termine indotti dal riscaldamento globale), la riduzione dei consumi industriali rappresenta invece un aspetto potenzialmente preoccupante, anche perché ha molte cause: certamente il boom dei prezzi del gas (e, a ruota, dell’energia elettrica e della CO2) che nel 2022 ha causato un forte svantaggio competitivo per la manifattura europea.

Ma anche la competizione dall’estero e gli effetti delle politiche europee, che da un lato forzano un rapido cambiamento dei prodotti domandati (per esempio più auto elettriche e meno auto endotermiche), dall’altro spesso aumentano i costi di produzione nell’Ue. Resta da capire quanta parte di questa crisi è transitoria, cioè legata ai picchi di prezzo ormai pienamente riassorbiti, e quanto è strutturale.

Ciò nonostante, Mosca sta cascando in piedi, perché i prezzi e la domanda di petrolio garantiscono un enorme flusso finanziario. Le stesse sanzioni, d’altro canto, sono state congegnate in modo tale da limitare i ricavi senza compromettere l’offerta russa, evitando choc eccessivi sui mercati globali. Restano alcuni punti interrogativi. L’Europa, pur essendosi in gran parte smarcata, deve ancora gestire la fine del (limitato ma potenzialmente necessario) gas che ancora arriva tramite la rotta ucraina. I contratti di trasporto, previsti in scadenza alla fine del 2024, difficilmente saranno rinnovati. Quindi all’Ue resta qualche grattacapo, specialmente se l’inverno diversamente dai precedenti sarà freddo o prolungato.

Inoltre, per quanto riguarda il petrolio, al momento la Russia sta reggendo, ma non è detto che l’isolamento commerciale a cui è sottoposta non avrà conseguenze: la mancanza di pezzi di ricambio si farà sentire, sia riducendo l’efficienza degli impianti (e aumentando le emissioni), sia comportando possibili tagli produttivi, i cui effetti al momento sono difficili da prevedere.

Infine, in questo contesto la Russia non ha né l’interesse né, probabilmente, i mezzi per finanziare la ricerca e coltivazione di nuovi giacimenti, con la conseguenza che nel medio termine la capacità produttiva potrebbe calare. L’impatto sui mercati globali dipenderà sia dall’andamento dell’offerta negli altri paesi produttori, sia dall’evoluzione della domanda.

dopo la legge di bilancio

L'autonomia, i Lep (ora in manovra) e la grande trappola italiana

Non c'è due senza tre