Foto GettyImages

L'analisi

Abbassare i tassi di interesse? Perché ne avrebbe più ragioni la Fed della Bce

L’Europa non cresce come gli Stati Uniti, ma i dati dell’Eurozona non si discostano dalla norma storica. Per la Fed, invece, il discorso è completamente diverso, con un tasso oltre il 5 per cento e un’inflazione più bassa

E’ ormai probabile che la Fed (Riserva federale americana) rinunci a ridurre il tasso di interesse a giugno (ora al 5,25 per cento), come invece aveva quasi promesso di fare nei mesi precedenti. Il presidente Powell ha timidamente fatto marcia indietro nelle ultime settimane, ma quelle che colpiscono di più sono le pesantissime parole di Larry Summers, professore a Harvard ed ex ministro di Obama, l’uomo che per primo aveva segnalato il ritorno dell’inflazione all’inizio degli anni 20. Traducendo da un’intervista recente: “Con un’economia che va a tutto vapore, un tasso di disoccupazione ai minimi storici e un’inflazione persistentemente sopra l’obiettivo, allo stato dei fatti non esiste nessuna logica che suggerisca una riduzione dei tassi”.

La questione è delicatissima anche politicamente. L’inflazione è al centro delle preoccupazioni dell’opinione pubblica americana in un anno elettorale cruciale e quanto mai incerto. Un’indagine promossa nella stessa università di Harvard da Stefanie Stantcheva, l’economista franco-bulgara che occupa con pieno merito la cattedra che fu del compianto Alberto Alesina, mostra che l’inflazione, per la povertà e le ingiustizie che crea, è in testa ai timori dell’elettorato: più della sicurezza nazionale, più dell’immigrazione o di ogni altra cosa. Biden finora si è astenuto da ogni commento sulla Fed: una buona prassi che i nostri politici potrebbero imitare. Trump invece ha già detto che licenzierà Powell alla prima occasione. La pressione politica sulla Fed è fortissima, ma la direzione è ambigua: il caro-mutui, legato ai tassi, è parte integrante del caro-vita che gli elettori odiano.

La retromarcia della Fed lascia le banche centrali da questa parte dell’Atlantico un po’ più sole. Vorrebbero ridurre – la Bce a un certo punto lo ha quasi detto, salvo poi smentirsi – ma ora dovrebbero farlo da sole. Che musica suonare, quando il primo violino ha riposto lo strumento nell’astuccio? Il “decoupling”, cioè la divergenza delle decisioni europee da quelle della Fed, è possibile ma comporta dei rischi. Il punto vero però è un altro. Esistono in Europa le condizioni per farlo, quella “logica” che Summers non trova negli Usa?

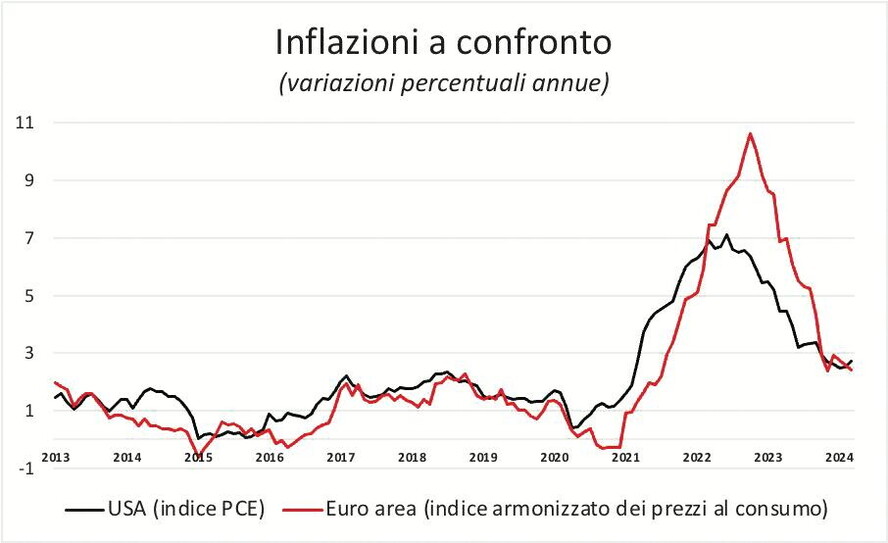

Il grafico mette a confronto i tassi di inflazione Usa ed Eurozona. Va tenuto conto che essi non sono omogenei soprattutto perché quello americano include gli affitti “imputati” (cioè stimati ma non pagati) dei proprietari di casa. Una componente che pesa circa il 15 per cento e che negli ultimi anni ha rincarato in misura crescente più del resto del paniere. Quindi, l’indice americano sarebbe più basso, soprattutto negli ultimi tempi, se fosse calcolato come il nostro.

Negli Stati Uniti l’inflazione è partita prima ma si è anche fermata prima, e a un livello più basso. La Bce ha deciso di risollevare I tassi, dal livello negativo (-0,50) in cui si trovavano, nel luglio 2022, quando l’inflazione era già vicina al 9 per cento e oltre l’obiettivo da più di un anno. L’aumento è stato rapido, a settembre 2023 il tasso Bce era al 4 per cento attuale. Da allora l’inflazione ha cominciato a scendere. Chi scrive pensa che l’errore della Bce sia stato duplice. Primo, mantenere tassi negativi troppo a lungo prima della pandemia, in particolare nel trennio 2017-2019, il che ha reso più impervia la risalita dopo la giusta espansione pandemica. Secondo, ritardare la correzione dei tassi nel 2021, illudendosi che l’esplosione dei prezzi di energia e beni alimentari si sarebbe arrestata spontaneamente senza trasmettersi alle altre componenti dei prezzi.

Considerazioni retrospettive queste, forse anche facili, il cui valore consiste però nelle lezioni che possiamo trarne. La prima è che quando rincarano in misura drastica due componenti importanti dell’inflazione come energia e alimentari – gli unici beni che ognuno deve necessariamente consumare ogni giorno – escluderle dall’indice di riferimento, costruendo indici sofisticati e ristretti in cui quelle componenti non entrano e basandosi su quelli, è un errore. L’esclusione è utile solo quando le oscillazioni di quelle componenti sono erratiche, nei due sensi e di lieve entità. La seconda è che quando l’economia si trova in condizioni di crescita normali, vicine agli andamenti storici, senza recessione e con l’inflazione sotto controllo, il tasso della banca centrale deve tendere a valori positivi al netto dell’inflazione. Magari modesti, attorno a un punto percentuale, decimo più o meno. Nel triennio 2017-2019 mancò la strategia di uscita dalla eccezionale (e giustificata) politica monetaria espansionistica con cui l’Europa era uscita dalla crisi. Oggi, un tasso “normale” (alcuni lo chiamano “naturale”) positivo e significativo in termini reali deve tornare a costituire un punto di riferimento.

E qui si arriva all’oggi. Ha spazio la Bce per attuare a giugno la riduzione dei tassi di cui tutti parlano? La risposta in due parole è: ben poco. Almeno, per quanto possiamo conoscere oggi. Vero, l’Europa non cresce come gli Stati Uniti, ma i dati congiunturali e di previsione dell’Eurozona non si discostano dalla norma storica. La disoccupazione per fortuna è bassa e l’inflazione è scesa, ma i dati del grafico fanno dubitare che la dinamica dei prezzi sia tornata sotto controllo in modo stabile e affidabile. A confronto, è semmai la Fed, con un tasso oltre il 5 per cento e un’inflazione più bassa al netto degli affitti imputati, ad avere più spazio. Salvo novità da qui ad allora, una riduzione in giugno avverrebbe in anticipo rispetto ai dati necessari per giustificarla.