Raffinatezza intellettuale e clientelismo politico: Ferdinando Ventriglia, signore e padrone del Banco, era Napoli nella sua quintessenza

Il grande salvataggio

E se facessimo come al Banco di Napoli? Nell’affannosa ricerca di una via d’uscita dalla crisi di quattro piccole banche dell’Italia centrale che rischia di innescare una reazione a catena, il Tesoro e la Banca d’Italia hanno aperto i cassetti della memoria: in che modo l’azienda di credito più importante del Mezzogiorno venne salvata, ripulita, venduta, rivenduta e rimessa in carreggiata? Può essere un modello da seguire? Erano gli anni Novanta e il fallimento della storica istituzione che domina via Toledo apparve chiaramente come il più grave crac italiano dopo quello della Banca Romana esattamente un secolo prima. Il Banco di Napoli era precipitato dalla nobiltà alla miseria: fino al 1926 emetteva la lira, sessant’anni dopo dispensava prebende al sottogoverno partenopeo e nazionale. Per rimetterlo in sesto si fece ricorso alla legge Sindona e intervenne la mano pubblica, cosa che oggi è impossibile. Ma, incredibile a dirsi, i contribuenti italiani hanno recuperato praticamente tutto quel che avevano prestato attraverso la Banca d’Italia.

C’è voluto un ventennio, i taxpayer americani hanno impiegato dieci volte meno, tuttavia i salvataggi bancari possono persino trasformarsi in un buon affare. Non è che non ci siano state perdite, nel caso del Banco di Napoli è stato azzerato il capitale, quindi hanno bruciato i loro soldi i soci che hanno sottoscritto gli aumenti (del resto, non ci sono pasti gratis). Fatto sta che tutti hanno fatto un salto sulla sedia quando nel 2003 sono stati restituiti tre miliardi e 583 milioni di euro alla Banca d’Italia da parte della bad bank alla quale erano stati affidati i crediti a rischio. Allora, è stata davvero una soluzione virtuosa?

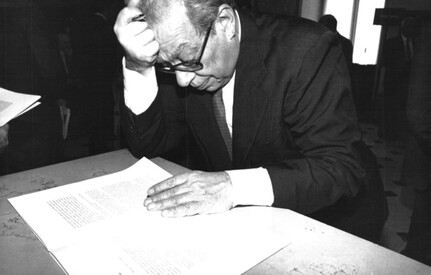

Per rispondere bisogna raccontare la storia dall’inizio. Quando, nel 1995, gli ispettori della Banca d’Italia uscirono da via Toledo 177, dov’erano stati spediti dal governatore Antonio Fazio e dal capo della Vigilanza Vincenzo Desario, si conobbe la reale dimensione dello sfacelo. I crediti a rischio verso la clientela ammontavano a 16 mila 568 miliardi di lire. Tutte le posizioni in sofferenza vennero scorporate e cedute alla Sga (Società gestione attivi) alla quale Via Nazionale aveva affidato il compito di recuperare il più possibile. L’ispezione era scattata subito dopo la morte del signore e padrone del Banco, Ferdinando Ventriglia, avvenuta l’11 dicembre 1994 a 67 anni. Era uno dei banchieri più importanti e potenti d’Italia, lo chiamavano re Ferdinando, e non si trattava solo di uno sfottò perché il professore era Napoli nella sua quintessenza, raffinatezza intellettuale e clientelismo politico. “Per chiedermi i contributi mi chiamano perfino quando me ne sto chiuso al cesso”, diceva con una delle sue frequenti battute plebee.

Ripercorrere la sua parabola è aprire la finestra sugli intrecci tra banche e politica, tra gli obiettivi alti grazie ai quali l’Italia è cresciuta e le meschine ambizioni di un potere minore quanto perverso. Un passato che non passa mai. Ventriglia è il personaggio chiave dell’intera vicenda: porta il Banco in cima alla vetta, poi ne favorisce il tracollo, infine suggerisce il meccanismo per salvarlo quando ormai sta uscendo definitivamente di scena. Nato a Capua il 29 marzo 1927, studia Economia e commercio all’Università di Napoli iniziando subito dopo una carriera durante la quale dà prova di grande capacità di sintesi e di visione, insieme a una conoscenza tecnica non comune. Studente modello, si diploma a soli 16 anni e a 20 è già laureato. Raccontava sempre che il severissimo padre lo svegliava alle 4 meno un quarto del mattino per interrogarlo in Ragioneria e Tecnica bancaria. L’apprendistato del giovane Nando è duro, ma anche fruttuoso. “Nessuno mi ha mai regalato niente, a me”, amava dire citando episodi di una formazione d’altri tempi, fatta di burocratica disciplina borbonica, perché nonostante leggende diffuse da malelingue, o le barzellette sul “facite ammuina”, l’apparato statale del Regno delle Due Sicilie è stato per gran parte della sua storia efficiente e organizzato in modo ferreo.

Nel 1947 Ventriglia si iscrive alla Fuci, l’organizzazione universitaria democristiana. Viene assunto al Banco di Napoli e comincia all’ufficio studi, il primo creato da una banca italiana, nel 1931, prima ancora che ci pensasse Raffaele Mattioli alla Banca Commerciale Italiana di Milano. Nella Napoli degli anni Cinquanta il potere era la Democrazia cristiana, non la compagnia dei liberi muratori che dominava la finanza meneghina. E la Dc cercava giovani di talento per rafforzare la squadra di governo, soprattutto economisti, perché di avvocati e giuristi era già piena. Ventriglia si distingue nella “triste scienza” e il suo nome viene fatto a Pietro Campilli, ministro democristiano plenipotenziario per il Mezzogiorno, già al Tesoro con Alcide De Gasperi (fu lui a trattare nel 1947 il prestito americano di 100 milioni di dollari), che lo porta a Roma come suo braccio destro. Di qui, nei primi anni Sessanta, Ventriglia passa al Tesoro con Emilio Colombo.

Torna al Banco di Napoli nel 1966 e diventa presto direttore generale, assumendo la stessa carica anche al Crediop. Ma tre anni dopo una nuova partenza: viene nominato amministratore delegato del disastrato Banco di Roma, uno dei tre istituti dell’Iri azionisti e finanziatori di Mediobanca. Vi rimane dal 1969 fino al ’75, rimette in ordine il bilancio e rafforza la struttura patrimoniale dell’istituto, ma inciampa su Michele Sindona, il finanziere italo-americano trasformatosi in un perno del potere grazie all’abilità con la quale sposta oltre confine i quattrini del Vaticano. Anche la banca romana, soprattutto con le sue consociate estere, entra nel carosello. Quando la Banca Privata, braccio operativo di Sindona, finisce in bancarotta, Ventriglia viene convocato dai giudici. Ne esce “con le mani pulitissime”, come dichiara trionfante. Eppure su di lui s’allunga l’ombra del sospetto.

I suoi nemici insinuano che si sia salvato grazie alla “lista dei 500”: l’elenco di potenti che hanno esportato capitali grazie a Sindona. “Tutte strunzate”, ha sempre risposto, beffardo come al solito. Ma intanto perde la più grande occasione della sua vita: diventare governatore della Banca d’Italia. Nel 1974 Guido Carli, sempre suo grande amico, lo aveva già designato per la successione, ma all’ultimo momento viene stoppato da uno dei suoi più acerrimi nemici, Ugo La Malfa, che si era formato all’ufficio studi della Commerciale ed era vicinissimo a Enrico Cuccia. Lista o non lista, è uno degli episodi chiave dello scontro tra le due finanze, del nord e del sud, massonica e cattolica, che ha attraversato la storia d’Italia fin dall’Unità.

Ventriglia viene ricompensato e diventa direttore generale del Tesoro, dove rimane fino al ’77 guadagnandosi l’encomio solenne della comunità finanziaria per aver negoziato il salvataggio dell’Italia da parte del Fondo monetario, nel bel mezzo delle due crisi petrolifere che interrompono per sempre (salvo brevi fiammate) la corsa dell’economia italiana. Il professore esce con le medaglie dal fortilizio di Via XX Settembre e torna in banca, prima con la presidenza dell’Isveimer e poi nel 1983, con il rientro nel “suo” Banco di Napoli come direttore generale, che allora era la carica operativa più importante (le banche non erano quotate in Borsa e non avevano amministratori delegati).

L’istituto di credito compie un vero salto, almeno fino a quando il sistema di potere comincia a sfaldarsi nella lotta fratricida tra le tribù democristiane: gavianei, pomiciniani, andreottiani, demitiani. La spartizione, applicando in modo ferreo il manuale Cencelli, è sempre più fine a se stessa, si estende dalla Dc al Psi e ai partiti minori, ingloba il Partito comunista che dal 1975 a Napoli diventa partito di governo. E Ventriglia non ha pace “nemmeno al cesso”. Per tappare i buchi sopravaluta le attività e svaluta le passività, spalmando le perdite su più anni, sposta così in avanti il momento della resa dei conti che arriva quando, nel 1993, finisce l’intervento straordinario per il Mezzogiorno. Le imprese del sud, le piccole e forse ancor più le grandi, sono andate avanti indebitandosi e contando sulla garanzia pubblica, quando questa viene a cadere la risposta immediata è rinegoziare i prestiti o non restituirli affatto.

Nel 1991, con la trasformazione in società per azioni in seguito alla legge Amato, Ventriglia viene nominato amministratore delegato. Ma la lotta interna s’inasprisce e su Re Ferdinando, consumato dal male e amareggiato, maramaldeggia la magistratura. Subisce un avviso di garanzia e viene sospeso per alcune nomine giudicate illegittime al vertice della Fondazione. Ne esce “con le mani pulitissime”, ma ormai non può che gestire il suo declino, professionale, fisico, umano. “E’ tutto finito, i nuovi del Banco mi hanno addirittura murato una parte dell’ufficio”, confessa poco prima di morire divorato dal cancro. Intanto, gli ispettori della Banca d’Italia aprono i cassetti e spalancano il sancta sanctorum.

[**Video_box_2**]Eppure la via d’uscita viene suggerita dallo stesso Ventriglia che, insieme a Guido Carli, aveva lavorato a quella che verrà conosciuta come legge Sindona, perché è stata usata dopo il crac della Banca Privata. In sostanza, autorizza la Banca d’Italia a erogare un prestito all’un per cento, per un importo pari ai titoli di Stato concessi in garanzia. A fronte di questo materasso fornito dalla mano pubblica, viene creata la Sga, una società veicolo, oggi chiamata bad bank, che con i denari ottenuti acquista tutti quei crediti a rischio (allora ammontavano a 17.400 miliardi di lire), non al loro valore nominale, bensì al prezzo scontato di 12.442 miliardi (pari a 6.425 milioni di euro). Il Banco di Napoli ha girato alla Sga il finanziamento, ma al tasso di mercato che nel 1997 era in media il 9,6 per cento. In questo modo, ha anche potuto ottenere un beneficio sul conto economico. Grazie agli incassi delle somme recuperate, il “debito” della Sga si è via via ridotto e poi annullato.

Il Banco di Napoli adesso fa parte del gruppo Intesa Sanpaolo, ma prima è passato attraverso la Banca Nazionale del Lavoro, una operazione che ha sollevato un putiferio. La legge Sindona non era sufficiente per tenere in piedi l’intera baracca. Lamberto Dini, allora ministro del Tesoro, azzera il capitale e decreta una ricapitalizzazione pari a 2.283 miliardi che trasforma lo stato in azionista di maggioranza fino alla privatizzazione. Nel 1997 il Banco di Napoli viene acquistato per una cifra irrisoria (sessanta miliardi di lire, poco più di 29 milioni di euro, per il 60 per cento del capitale) da parte di una cordata composta dalla Banca nazionale del lavoro e dall’Istituto nazionale delle assicurazioni, due soggetti economici dai quali il Tesoro si sta ritirando. “Il prezzo è stato ritenuto congruo dall’advoisor Rothschild”, risponde il ministro del Tesoro Carlo Azeglio Ciampi alle proteste dei dipendenti e dei sindacati (dopo tutto la banca possiede 750 sportelli tra cui quello prestigioso presso la Camera dei deputati che gestiva i conti degli onorevoli concedendo congrui castelletti scoperti). Dopo circa due anni di risultati operativi estremamente deludenti, il Banco è di nuovo in vendita, si fa avanti Sanpaolo Imi (che poi si fonderà con Banca Intesa), ma Bnl e Ina chiedono seimila miliardi di lire, realizzando una plusvalenza clamorosa. Nel frattempo la Sga recupera il 94 per cento dei crediti che sembravano perduti. In sostanza, il Sanpaolo ha salvato indirettamente la Bnl con la regia della Banca d’Italia e del Tesoro. Il Banco di Napoli è diventato una figurina nel risiko che ha rimescolato il panorama bancario nazionale.

Il modello napoletano non può essere utilizzato in pieno per le banchette dell’Italia centrale, innanzitutto perché il Tesoro non si trasforma in azionista sia pur temporaneo e perché la legge Sindona non funziona più; eppure sia la bad bank, sia la svalutazione dei crediti, sia la ricerca di acquirenti, fanno parte dello stesso schema al quale si potrebbe aggiungere anche il modello Ambrosiano, cioè il modo in cui fu affrontato nel 1982 il crac della banca di Guido Calvi, operazione gestita da Beniamino Andreatta, al quale ha fatto riferimento Mario Draghi. In quel caso è stato creato il Nuovo Banco Ambrosiano, affidato a Giovanni Bazoli, nel quale è entrata una nutrita schiera di banche pubbliche e private, nucleo della futura Banca Intesa.

Un po’ di Napoli e un po’ di Milano, un po’ di Sindona e un po’ di Calvi, tutta la storia recente delle crisi finanziarie italiane viene messa in ballo per quattro aziende il cui attivo è irrisorio. Certo, hanno un impatto politico (tutti a destra come a sinistra cavalcano le ire, non sempre legittime, di chi ci perde i quattrini) e hanno un importante connotato sociale, sono lo specchio della economia locale che in questi anni ha tenuto a galla una buona parte del paese. Tuttavia, far pulizia fino in fondo è sempre il modo migliore per ripartire. I risparmiatori di Arezzo, Chieti, Ferrara e Pesaro farebbero meglio a trovare qualcuno che amministri bene i loro denari, magari senza promettere l’albero della cuccagna.

C’è una lezione che accomuna Napoli e l’Etruria: nell’un caso e nell’altro è saltato il modello economico che le banche tenevano in vita e che a sua volta le alimentava. Su scala infinitamente maggiore nel caso napoletano, perché era in ballo l’intero sistema di sviluppo assistito del Mezzogiorno che consentiva ai privati di indebitarsi quasi senza limiti grazie alle garanzie dello stato. Le piccole banche dell’Italia centrale, invece, hanno potuto concedere prestiti facili finché quel sistema localistico, borghigiano (come lo chiama il Censis), il terzo capitalismo che si era fatto strada tra quello storico delle grandi famiglie in declino e il capitalismo di stato, ha potuto contare sulla protezione dalla concorrenza internazionale. La fine della Cassa per il Mezzogiorno ha travolto anche il Banco di Napoli e le alchimie finanziarie del professore, nel tentativo di coprire gli ammanchi, hanno solo peggiorato la situazione. La crisi degli orafi aretini (il distretto ha perso il 25 per cento l’anno scorso perché è scesa la domanda degli sceicchi e dei russi) ha trascinato con sé anche la Banca Etruria. E Pier Luigi Boschi, con tutto il rispetto, non è nemmeno un Ventriglia.

Il Foglio sportivo - in corpore sano

Fare esercizio fisico va bene, ma non allenatevi troppo